回顧2017年,澳元兌美元匯率波動基本在0.75-0.78區間內徘徊,今年澳元走勢受到什麼主要因素影響?

伴隨2017年結束,S&P/ASX 200指數以近7%的年增幅拉下帷幕,澳大利亞本土股票投資市場今年充滿驚喜。

但反觀外匯市場,澳元兌美元匯率波動影響遠未達到以往水平,澳元兌美元匯率基本在0.75-0.78區間範圍內徘徊,並無較大起伏。

過去一年澳元匯率波動主要受哪些因素影響,筆者帶大家逐一回顧。由於篇幅限制,本文涉及的澳元匯率全部基於美元,澳元兌人民幣匯率波動在此不作討論。

澳元兌美元匯率:經濟復甦背後不穩定因素同在

今年上半年以來,澳大利亞經濟基本面逐漸釋放積極的好轉信號。

澳大利亞國民生產總值GDP在過去105個季度來沒有出現經濟衰退(這裡的經濟衰退是指連續兩個季度出現衰退),創下世界記錄。

從統計局數據來看,今年頭三個季度GDP增長均在1%以下,其中數第二季度表現最佳,環比增長0.9%。第二季度經濟數據的樂觀表現主要得益於出口貢獻:商品及服務出口扭轉負增長狀態,季度上漲2.7%。

大宗商品價格短期提振極大地改善澳大利亞出口狀況,凈出口對澳大利亞GDP貢獻率高達0.3%。貿易帳盈餘重新恢復至較高水平,再加上鐵礦石價格反彈以及美元走弱,澳元在今年7月份一度突破0.8高位。

澳大利亞季調後GDP增速變化

同時,就業環境也明顯回暖。

11月就業數據顯示,季調後就業人數增長6.16萬人,遠超預期1.8萬人增加。全職就業人口新增4.19萬人,失業率為5.4%,與市場預測持平,達到2013年2月以來最低水平。

強勁的就業數據曾一度推動澳元兌美元小幅上漲。但同時,薪資增長速度仍處於疲軟狀態,今年前三個季度工資增長停留在1.9%低位,僅第四季度稍微略漲0.1%。工資增長緩慢,無可避免地降低家庭的可支配收入,進而使整個零售消費環境依然陷在間歇性浮動下滑狀態中。

澳大利亞季調後就業人數變動和失業率變化

經濟復甦綠芽出現的背後依然是重重不穩定因素,並不牢固的基本面無法支撐匯率突破一個新的高度。

事實上,今年一季度GDP增速已經降到了自08金融危機以來的最低增速點,GDP季度公布值均低於市場預測值。同時,經濟增長的持久性也受到質疑。澳大利亞第三季度GDP增長並未能延續二季度的上揚趨勢,僅錄得0.6%的季率。

10月份貿易帳盈餘也僅錄得1.05億澳元,和預期的14億澳元盈餘以及17.45億澳元盈餘前值都相差甚大。出口月率的負增長,對倚重外貿出口的澳大利亞經濟來說無疑產生直接負面影響,澳元兌美元在10月曾短線暴跌至0.7543。

澳聯儲不「跟風」,政策偏「鴿派」

2017全球央行加息潮,澳聯儲是為數不多幾個沒有跟緊潮流的央行之一。儘管此前連經濟合作與發展組織(OECD)都開始敦促澳大利亞開始加息活動,但澳聯儲利率決議一直按兵不動,現金利率已經連續第16個月維持在1.5%低位不變。

即便澳聯儲一再肯定澳大利亞經濟明顯回暖、就業市場也保持樂觀,但低利率環境下通脹率卻仍然低於2%-3%目標利率。

與此同時,薪資僅以2%年增速上漲,第三季度家庭消費也僅上升0.1%。家庭收入增長持續疲軟已經成為「加息」政策的「致命傷」。

房地產市場腳步今年有所放緩,但悉尼和墨爾本等主要首府城市房價仍然被高估。若澳聯儲貿然激進加息,就意味著房價隨時有下跌的風險,對一眾背負高額房貸的房地產投資者來說,無疑帶來巨大衝擊。顯然,加息在2017年澳大利亞經濟局勢來說並非一個明智決定。從澳聯儲主席多次公開講話以及利率決議中也能看出澳聯儲政策偏鴿,有意打壓澳元升值。

「川普熱潮」後美元匯率回吐

美元作為掛鉤貨幣也在相當意義上影響著澳元匯率的動向。

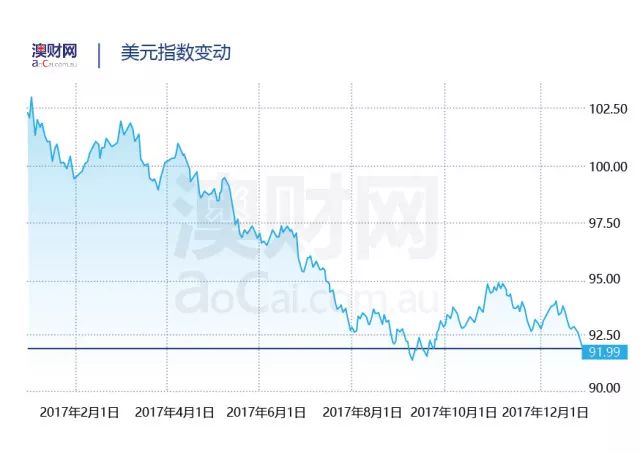

2017年開年美元指數一度升至14年高位(103.28),但隨後指數一直呈現下行趨勢,全年下跌近10%,不禁讓市場開始擔憂美元的強勢地位是否就此終結。

按以往經驗來看,美聯儲的每次加息周期往往會帶動美元指數走強,然而今年,美聯儲在3月、6月和12月分別加息25個基點,美元匯率不升反降,實在有所反常。

大多投行解讀為美聯儲的加息決議不如市場預期鷹派,即便GDP增速預期上調,但通脹預期卻維持不變。

美元指數變動

「川普」的政策不確定性依舊是圍繞今年美元黯淡的主旋律。一反於川普上台初期承諾的一場信誓旦旦「改革熱潮」,2017年年初,最受市場關注的稅改和基建政策全面受阻,幾乎毫無落地消息。

美元指數基本回吐川普效應累積漲幅,跌破去年11月份水平。受此影響,美元兌包括澳元在內的16種主要貨幣年初都下跌至少3%,和澳元兌美元第一季度上漲基本吻合。

與鐵礦石價格共榮辱

作為典型的商品貨幣,主要大宗商品的價格走勢與澳元匯率過去一年變動也密切相關。鐵礦石價格在2016年年初曾跌破35美元/噸,但隨後受到下游鋼價暴漲傳導,年內強勁反彈,一度將要衝破65美元/噸。因此在2017年初時,外界市場一致認為鐵礦石價格已處於高位,隨時有大幅下調趨勢。

鐵礦石價格變動

過去12個月,鐵礦石價格的確有所調整,但整體仍能圍繞在50-75美元/每噸價格區間內上下波動。兩波價格下行分別出現在3月份和9月份,外力導致的供需失衡是主要原因。

第一季度是傳統的礦山供應淡季,但在年初鐵礦石高位價格的刺激下,礦山發運量持續處於高位,致使中國國內45個鐵礦石庫存堆積過多,進口鐵礦石供大於求。同時在3月份,李克強總理宣布中國年內將減少5000萬噸鋼產量,並且到2020年,鋼產量將進一步縮減1.5億噸。

中國的政策導向直接干預到鋼材需求,進而反射到鐵礦石需求上,鐵礦石價格大跌超過30%,許多小型礦山直接宣布停產。

鐵礦石價格隨後在6、7月份有所回溫,但適逢十九大召開再加上中國秋冬大氣污染治理,中國北方28座城市鋼廠被要求逐步限產停產。中國鋼材產量在整個冬季供暖期減產3000萬噸,相當於4800萬噸進口鐵礦石需求被削弱,鐵礦石價格再次受到承壓。

瑞銀分析師Joakim Tiberg曾表示,當鐵礦石達到65美元/噸時,澳元匯率將可達到0.78。若鐵礦石價格能夠升至80美元/噸,澳元則可能升至0.85;若鐵礦石價格跌至50美元/噸,澳元則將跌至0.70以下。

對照澳元匯率和鐵礦石價格走勢圖,不難發現,兩次匯率下行波動正好與鐵礦石價格下滑發生時間基本一致,由於中國是澳大利亞鐵礦石主要進口國,澳大利亞進出口貿易對中國依賴性較強,基本面支撐下的澳元匯率回撤無法與鐵礦石價格下跌相抵,大宗商品對匯率影響比想像要大。

2018澳元展望

筆者認為,澳元兌美元未來一年內走勢依然還是回歸到澳洲經濟、利率政策以及大宗商品價格上。當然,美聯儲聲稱年內的4次潛在加息對美元指數會有強大推動作用。

作者:Iris Lin 林嘉堯

澳財網金融分析師